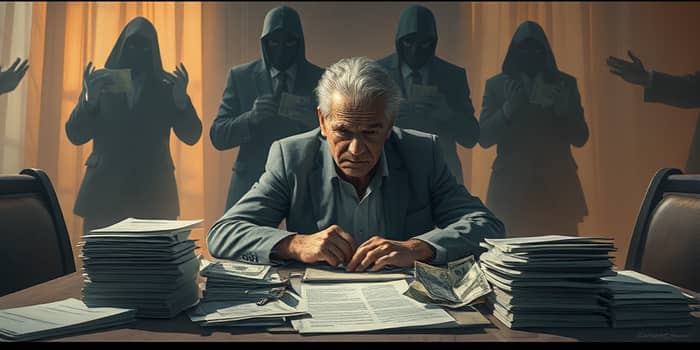

En un escenario donde el acceso al crédito formal resulta limitado para millones de personas en América Latina, el préstamo informal se presenta como una “solución” rápida y sencilla. Sin embargo, esta aparente facilidad puede convertirse en una condena. Cada día, familias, microempresarios y trabajadores informales caen en la trampa de prestamistas no regulados, exponiéndose a tasa anual que puede superar 200% y a dinámicas de cobro que sobrepasan cualquier estándar legal.

A lo largo de este artículo analizaremos en detalle qué implica un préstamo informal, cuáles son sus riesgos más graves y cómo podemos prevenir que esta forma de crédito vulnere nuestra seguridad financiera y emocional. Te proporcionaremos datos, ejemplos reales y recomendaciones prácticas para protegerte y construir un futuro más estable.

Un crédito otorgado fuera del sistema regulado es cualquier acuerdo de financiamiento realizado al margen de la supervisión estatal. Se formaliza mediante contratos verbales, documentos incompletos o acuerdos tácitos, sin garantías ni avales oficiales. Este tipo de préstamo puede provenir de:

La falta de control y transparencia en estos acuerdos genera un escenario de gran vulnerabilidad para el deudor.

Aunque la urgencia de resolver problemas inmediatos puede empujar a buscar soluciones al margen de la ley, es fundamental entender las causas que llevan a tantos ciudadanos a esta opción:

En países como Chile, el 39 % de quienes toman préstamos informales lo hacen para saldar deudas previas, mientras un 32 % busca financiar emprendimientos de pequeña escala.

Para ilustrar la magnitud del sobrecosto de los préstamos informales, veamos esta comparativa entre el sistema “gota a gota” y una entidad financiera tradicional:

La diferencia es abismal: quien opta por la vía informal termina pagando más del doble que en una institución regulada.

Más allá de la explosiva carga financiera, existen otros peligros que pueden afectar de forma irreversible la vida de quien asume una deuda informal:

Estos factores hacen que la toma de un préstamo informal pueda terminar en tragedia financiera y personal.

El acceso al crédito formal no es igual para todos. Los sectores más vulnerables suelen recurrir a prestamistas no regulados por diversos motivos geográficos, económicos y sociales:

En México, por ejemplo, existen más de 8.5 millones de unidades productivas informales, lo que refuerza la dependencia del efectivo y la falta de alternativas de financiamiento.

La buena noticia es que existen opciones seguras y reguladas, además de hábitos financieros que pueden ayudarte a proteger tu patrimonio y tu tranquilidad:

1. Antes de firmar cualquier contrato, compara siempre las tasas de interés y comisiones en bancos o cooperativas formales.

2. Busca programas de educación financiera ofrecidos por organismos locales o internacionales; conocer tus derechos y opciones puede marcar la diferencia.

3. Considera consultorías o asesorías especializadas en deudas, donde profesionales te ayuden a reestructurar obligaciones sin recurrir al dinero informal.

4. Construye un historial crediticio positivo con tarjetas de crédito y préstamos pequeños que puedas pagar puntualmente.

5. Si te encuentras en una situación de urgencia, explora líneas de crédito de emergencia en instituciones de microfinanzas reguladas.

Los préstamos informales pueden parecer una solución rápida, pero suelen desembocar en un laberinto de violencia, estrés y pérdidas económicas. falta de regulación estatal clara no significa que no existan alternativas. Con información, asesoría y planificación, es posible acceder a instrumentos financieros confiables y construir un futuro más sólido.

Recuerda que tu salud financiera es un pilar fundamental para tu bienestar y el de tu familia. Actúa con cautela, consulta fuentes oficiales y prioriza siempre la transparencia. ¡Tu tranquilidad y tu patrimonio lo agradecerán!

Referencias